今週も続いて待ち。ぱあと2

米ドルの現物を50万円分を2円高でホールド中で地味に1万円ぐらいの名目損失なう。

日本市場は荒れているので株を持ってたらそれどころじゃなさそうですね。

さて、状況ですが金曜日にようやくSMBCから「カード今送ったで!」という内容の

ショートメッセージが届きました。

海外送金は確かマイナンバー登録が必要なはずなのでまだ日数かかるのかなぁ・・

いい具合に荒れているので早ければ今週末には取引開始準備したい!

★米国オプション取引開始まで(R1)

・IB証券で口座を開設する。 ←済

・IB証券で口座を使えるようにする。

┗・円建て現金を口座内で10000ドル以上に換える。(一時的な残高が条件のため)

┗・国際送金でIB証券宛に円建て現金を用意。

┗・SMBCでお金を送金。(反映3~4日?)

┗・SMBCのダイレクトバンキングを開設する。 ←今ここ?

┗・口座開設の書類を提出。

週末めもとオプション勉強の中身の区分がもはやごちゃ混ぜですが、

オプション価格を皮算用するのが楽しくなってきています。

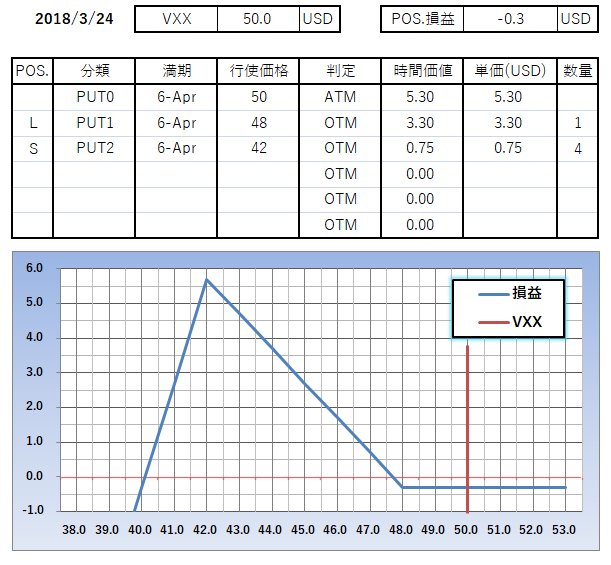

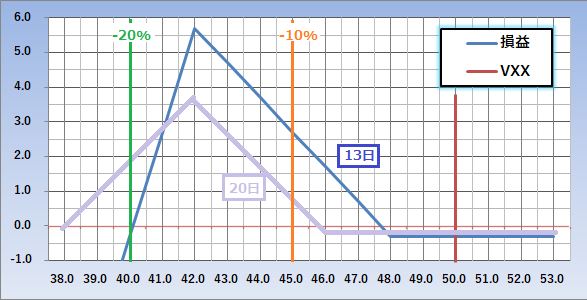

昨日の時点では満期20日前のオプションで取引を考えていましたが、

それよりも満期日が近いほうが下落方向の袖の範囲調整が小さくできるので

こっち(13日前)で組むほうがパフォーマンスはよさそう。

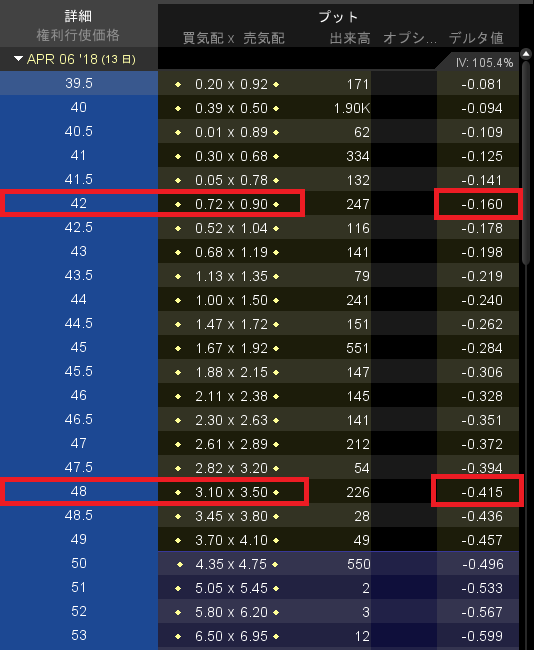

↑IB証券の情報表示がこんな具合。今はデルタ値の理解が進んでいませんが、

慣れると体感的に判断するのによさそうな予感。

↑昨日考えたほう(20日)が薄紫の線。(13日)なら狭くしてもよさそう?

損益分岐を-8%ラインから-4%ラインまで持ち上げています。

尊敬する某サイト様によるとVXXの過去の最大下落幅は1か月で-30%程度らしく、

逆に急騰は1か月で+60%超らしいです。(ネイキッド売りで受けると即死ですね。)

VXXの月当たり-30%というのは2012年の3月ですが、その3月の中でも3/6の最高値から

3/26の最安値まで最凶に運が悪ければ-41%前後ありました。

ちなみに、半月(14日)の最悪の区間でみると3/6~3/20で-27%です。(心配性なので調べた。

何はともあれ

1.下方向には緩やかに下がるという性質

2.新安値を更新してまで大幅下落はしない点 を利用するには分があるように見えます。

仮に計算があっていれば10単位(単位100枚よってx1000)建てても300ドル程度の

プレミアム支払いでポジションが建てられるわけでして・・・

(最大利益は満期日VXX=42.0ドルの時で5700ドル?)

とまあ、おかしいぐらいに利益が出そうな戦略のカラクリですが、満期日までに

VXX自体が終了したり、全世界が核を放棄したり、VXXの変動の仕組みに変更があれば

億が一の事態でVXX-50%超えて破産するかもしれませんので悪しからず。

(仮に上の算用でVXX=25.0ドルになると=マイナス45.0ドル→マイナス45000ドル・・・オワタ\(^o^)/

いうまでもなく逆に世界が壊滅・混沌状態になってVXXが跳ね上がっても―300ドルの損です。)

コストに目が行ってショートの枚数を増やし過ぎるとテールリスクをとることになります。

パフォーマンスは低下しますが、FOTMを買えば借金まで背負うことはないと思いますけど。

どこか(水面下)でリスク取るのが常ですね。大損する可能性は0.01%でも有りうる認識をしておきます。

とはいえ、VXXのアップよりはダウンサイドのテールリスクが起きにくいのは想像に難くないです。

そもそもVIXが急騰するのはOTMのオプションがこぞって買われる状況だし逆はあり得なくない?

大半の投資家は現物のヘッジにVIXのOTMのオプションを買うかもしれないが、リスクが去ってもVIXのオプションの売りで利益を上げようとしないのでは。

とりあえずこの程度の認識に限りなく妄想を膨らませた状態で初戦をやるつもりですが、

あまりに利益がでたら記事を消しちゃうかも(汗)