申し込んでからちょうど1週間でIB証券の口座ができてしまいました。

入金プロセスで損失を減らすため、最短で来週以降からの運用ですが

オプション(OP)の価格を調べることができるようになったので戦略を考えます。

※間違いが数多くあると思うので、鵜呑みにせず見守っていただければと思います。

VXX戦略として当面はプット買いを主軸にしようと思います。

プットは決められた(権利行使)価格で対象の原資産を売る権利で、

もし想定と逆行したら場合は権利を放棄することで損失を限定できます。

また、原資産との差額ほかに時間価値を付加した値段で売買されています。

これらを組み合わせて攻守を考えて自分だけの複雑な戦略を組めるわけですね。

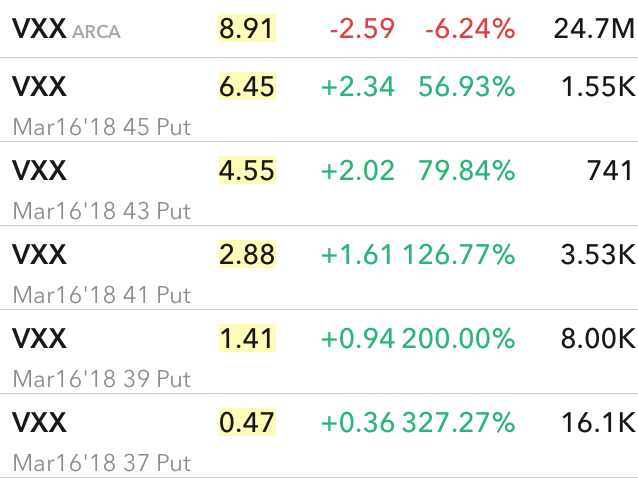

↑2018年の3月10日の日本時間の未明にキャプチャしました。

IB証券のスマホアプリですがデザインが洗練されていて使いやすそうです。

VXXの値は38.91(画像だとなぜか3が切れていますが)となっていて

おおよそ39ドルといったところ。画像のOPは3月16日満期なので残存日数は1週間ほど。

権利行使価格が下に行くほど1日の変化率はすごいですね。

これら(画像下よりも単価の安いプット)の単価は紙屑のような値段に

なり、すさまじく増減するのですが戦略によってこれらも必要かと思います。

VXXの場合、急騰時の上昇もすさまじいのでプットではなく屑OPのコール買いも

戦略としてあるかもしれません。

さて、画像はありませんがプットの取引は2週間以上先のOPも買えるのですが、

想像以上に流動性が低かったのは口座を開く前から想定外でした。

また、0.5ドル刻みで権利行使価格が設定されていますが、0.5ドルの刻みだと

2週間毎でしか満期の設定がされていないようです。

上の画像でのプット価格で戦略を考えてみます。

恐らく私のような初心者のうちは頭で考えても組み合わせがよくわかりません。

海外のサイトであれば使えそうなオプション損益図があったのですが、

複雑だったため自分で勉強も兼ねて簡易のシートを作ることに。

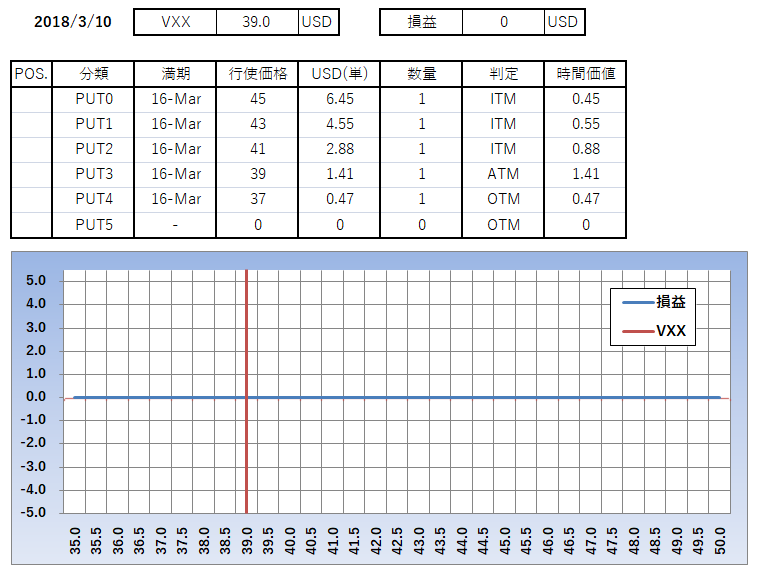

↑中学生並みの数学力でエクセルで4~5時間ほどかけて作りました。

ポジション欄にロング(L)、ショート(S)を入力して作図するものです。

VXXはおよそ39USDとして計算。以下も手数料は考慮しません。

オプションの計算としてITM(インザマネー)のときは

OP価格-行使価格で時間価値を算出しています。

本で読んだOPの基本通りATM(アットザマネー)で時間価値が最大となるようです。

【ATMとOTM(アウトオブザマネー)は時間的な価値しかないわけですね。】

画像下側は何もない状態での損益図です。

何もしていないので損益も何もあるわけがないですね。

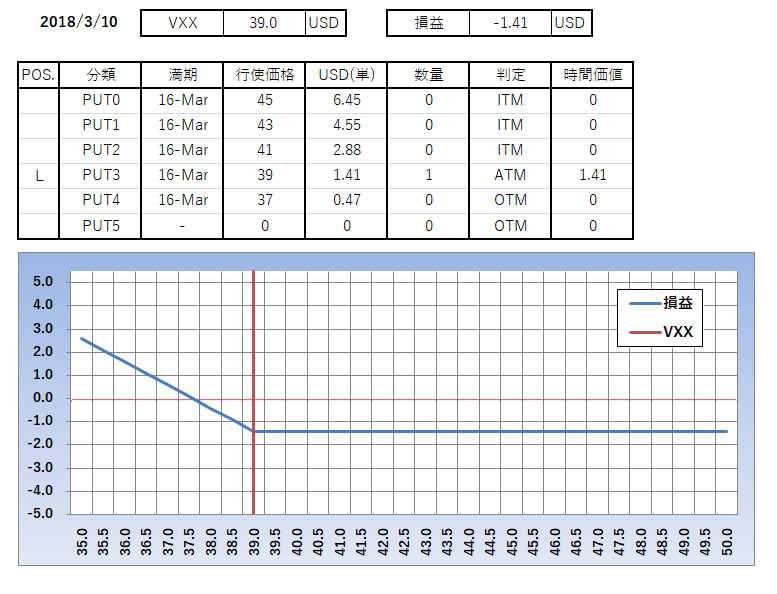

↑権利行使価格39ドルのプットをロング(L)、1枚買った場合の損益図。

よくあるオプションのイメージがこの(ATM)パターンなんですね。納得!

OPの時間価値の(高い)ATMで買った場合は原資産との時間価値の差額分

スタートで損するわけですね。戦略としてイマイチに思うのですが。

丁度この日はVXXが-6%も落ちる変動がありましたが、平穏時は

日毎におよそ0.5%~1%程度落ちるぐらいだと思います。

残存日数で相場がある日が5日と考えるとMAX. -5%(本当は逆の複利)

39.0USD × 95% ≒ 37.0 USD ←満期日のVXX価格の簡易予測です。

最大損失はOP購入費1.41USDで、VXXの単位乗数は100なので141ドルの支払い。

この戦略であれば損益分岐から下がれば無限に儲かりますが上記の結果から

最大でも0.70USD→70USDぐらいが得られるかなと考えます。

リスクニュートラルの考えでは損益が0となるのが正だと思うので、金利抜きの

この時点の市場は満期日のVXXは37.5USDぐらいと考えられているとも取れそうです。

ITMで買えば時間価値に資するお金も減りますが値段も高く、

急騰した場合はその購入価格分は最大損失となりそうです。

OTMで買えばATMより時間価値に資するお金と最大損失を減らせますが

その分損益分岐が遠くなります。(価格分損することになりますね。)

常に常勝の戦略はなさそうなので、使い分けができるといいなと思います。

OPは満期があるので上のパターンのように最大利益を無限にするのは不要で、

別の権利行使価格を売ってコストを下げる戦略を考えてもいいかもしれません。

↑権利行使価格37ドルのプットを1~3枚売ってみる。

VXXは急騰に比べて暴落が起こりにくいのでプレミアムを相殺する?

3枚ぐらい売れば、ほぼ権利行使価格39ドルのプットの購入費用を相殺できますね。

急騰してもノーダメージになりそうですが、予想に反して急落した場合は

大きく損失を被る戦略ともとれます。

基本の考えはこれなら簡単に儲かりそうと考えていますが、

正確には時間価値の減少について学ばなければなりませんね。

オプションを使った場合かなり保守的な運用ができそうです。

反面、コールを保険にしてVXXそのものを売る場合の戦略についても

時間があったら考えてみます。

オプションはかなり奥が深そうです。

つづく?