今回も少しVXXオプションについて観察、考えをまとめるメモ。

IB証券はパソコンだと市場がクローズした後のオプション価格を見ることができるので、

情報を毎日キャプチャして保存しています。

今週はVXXの値が40ドル前後から50ドル付近までと25%ほど上昇。

前回書いた空論は的外れで通用しなさそうでした。

というのも、ATM付近でのオプション価格は常に同程度の価格であると思っていたためです。

下記は実際の価格ベースでのお話。

ケース1.VXXが39ドル時のATM(残存日数19日のプット価格)

┗2.24 x 2.36 →中間値 2.30 ドル

ケース2.VXXが43ドル時のATM(残存日数17日のプット価格)

┗3.05 x 3.25 →中間値 3.15 ドル

ケース3.VXXが50ドル時のATM(残存日数20日のプット価格)

┗4.75 x 5.10 →中間値 4.92 ドル

と残存日数に多少のバラつきがあるものの、ほぼ時間価値のみ最大のATMの

オプション価格が変動するので適当なプット買いで利益を上げるのは難しそうです。

要因として考えられるのは急騰時の歪みで、急騰後は2~3日で大幅に戻ると考える人が

私以外にも多いためではないのかと思います。

(となると2~3日ヨコヨコであれば縮小するのかな?)

リスクをとれるならVXXのネイキッド売りも考え始めるところですね。

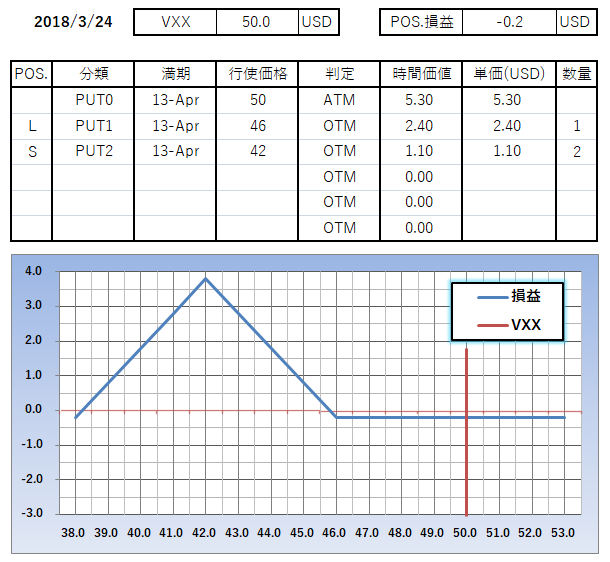

もし、現在の私が3週間後が満期のプットを取引するならば

原資産価格の-10%ぐらいのOTMプットを1枚買って-15%あたりのプットを2枚売って

レシオプットスプレッドを取るかなと思います。

↑実際には出来高が薄かったため下にもう~0.5ドルぐらいオフセットした形になりそう。

これぐらいなら予想が外れて爆上げしても、損失が少ないため回数を重ねられそうです。

単純なプット買いのみではプレミアムが痛いだけではなく、

損益分岐が遠いというデメリットがあるため、絶対に相殺する必要がありますね。

1か月未満ならレシオスプレッドで限られた利益追求、

長期なら単純なプット買いで利益を最大限に追求を狙うのがよさそう。

結局は一時的なリスクイベントでの急騰なのか判断をしてポジションを組めば

パフォーマンス(利益確率)は向上すると思うので、株と比べると割く時間は少なくても、

リスク要因の情報収集だけは怠らないようにしたい・・・

ちなみに上のスプレッドを組むときはリスクイベントによる急騰のときで、

コンタンゴの安定時期であればほぼ確実に-10%に届かないので使えないですね。

次のステップとして途中でポジションを閉じたときにどうなるか考えていきたいです。